- 泰禾告急 大股东质押全部股份做担保频繁转让项目

- 2019年08月06日来源:中国厦门网

提要:大股东质押全部股份做担保、频繁出售旗下项目、融资中止,泰禾集团不平静。8月1日, 泰禾集团股份有限公司(下称泰禾集团)发布关于股东股份质押的公告,公司第一大股东的一致行动人叶荔所持有的公司部分股份办理了质押,将用于担保。值得注意的是,所质押的股份近达叶荔所持公司股份的100%。近期,泰禾集团和世茂集团频频出现收并购及转让交易,与之伴随的纠纷也时有发生。

大股东质押全部股份做担保、频繁出售旗下项目、融资中止,泰禾集团不平静。

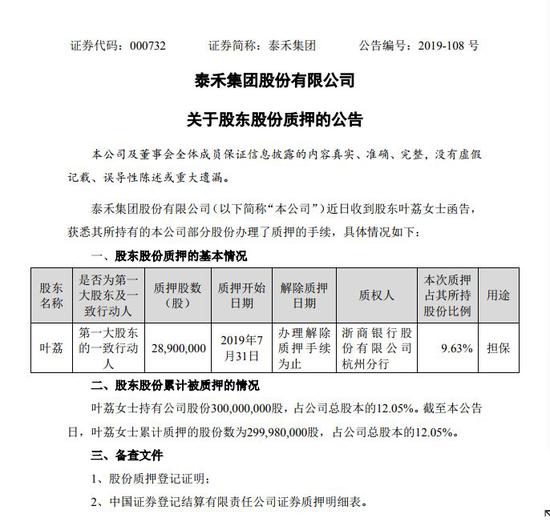

8月1日, 泰禾集团股份有限公司(下称泰禾集团)发布关于股东股份质押的公告,公司第一大股东的一致行动人叶荔所持有的公司部分股份办理了质押,将用于担保。值得注意的是,所质押的股份近达叶荔所持公司股份的100%。

近期,泰禾集团和世茂集团频频出现收并购及转让交易,与之伴随的纠纷也时有发生。

7月24日,据财联社消息,泰禾集团及世茂房地产广州增城子公司,因与中诚信托与发生借款纠纷,被法院冻结13.43亿元。

对此,泰禾集团回应称,泰禾早在2019年6月6日就已结清中诚信托有限责任公司全部借款,且中诚信托亦于2019年7月1日向法院申请解除相关财产保全措施,目前双方不存在任何借款纠纷。

纠纷尽管已经解决,但是近年来泰禾集团因资金链紧张出售项目的消息仍不绝于耳。据了解,截至目前,泰禾已经向世茂地产出售了七个项目,累计回笼资金约77.2亿元。泰禾集团转让项目的原因是什么?世茂为何收购泰禾的纠纷项目?世茂后续将如何对收购的资产进行处置?收购的过程中如何规避风险?

对此,记者向泰禾集团和世茂集团方面发出采访提纲,截至发稿日期,泰禾方面称:一切以公告为准,世茂方面未予回复。

大股东质押所持近100%股份

8月1日, 泰禾集团股份有限公司(下称泰禾集团 )发布关于股东股份质押的公告,公司第一大股东的一致行动人叶荔所持有的公司部分股份办理了质押,将用于担保。值得注意的是,所质押的股份近达叶荔所持公司股份的100%。据东方财富Choice数据显示,除本次质押股份外,大股东叶荔尚有2笔股权质押处于质押状态。此外,根据中登公司的股权质押登记数据,截止到2019年7月26日,泰禾集团总体质押比例为64.41%。

泰禾集团多次进行股权质押的原因是什么?存在怎样的风险性?

对此,协纵策略管理集团创始人黄立冲认为,股权质押反映的状况是一种立体的债务困境。质押融资属于本身就不应该做的事情,因为上市房企本身股权就已经质押融资,所以如果你是房企的大股东或是重要股东,是不应该拿股权进行质押融资的。

“对于房地产企业而言,股权质押等同于加杠杆。因为房地产行业的股东权益本身就有80%-85%的杠杆,也就是说它的实际债务占资产的80%-85%。如果再进行股权质押,风险是很大的。”黄立冲对记者表示。

转让项目

2019年5月17日,泰禾集团分别以10.87亿元、21.18亿元的对价将增城荔涛、增城荔丰各51%股权转让予世茂房地产,总对价合计32.05亿元。此外,泰禾还在当日连续发布三个公告,宣布将旗下苏州淀山湖项目公司20%股权、广州增城项目公司51%股权、佛山泰禾院子项目公司30%股权转让给世茂房地产,总交易对价约为39.72亿元。交易完成后,苏州淀山湖项目、广州增城项目将不纳入合并报表范围,佛山泰禾院子项目公司继续纳入合作报表范围。

泰禾集团转让多个项目的原因是什么?业内人士认为,泰禾的多个项目转让实则为绝对控制权的转让,转让成长性好的优质资产实际上是为了缓解泰禾的资金压力。

58安居客房产研究院首席分析师张波认为,泰禾转让项目的原因和其高负债水平有着直接关系,房地产上市企业发布的2018年年报显示,泰禾集团的净负债率水平高达384.49%,而77家A股房地产开发企业净负债率行业平均值仅为60.82%,虽然其负债水平近几年已经明显下降,但企业的偿债压力依然巨大,在此背景下选择出售项目也是自救的有效方式之一,虽然会减缓企业规模化的步伐,但相比之下“活下去”更为重要。

资深房地产评论人薛建雄认为,“泰禾对产品过于自信,逼着员工也挑老板喜欢的上报,导致老板更加自信,这种过于自信的情况经常把企业带到风险境地。泰禾前期对多数项目预期过高,进行了大量的资金投入,后期项目卖不掉随即进行降价销售,降价销售后还是卖不掉,财务出现困难才会卖项目和被债主冻结资产。

融资中止

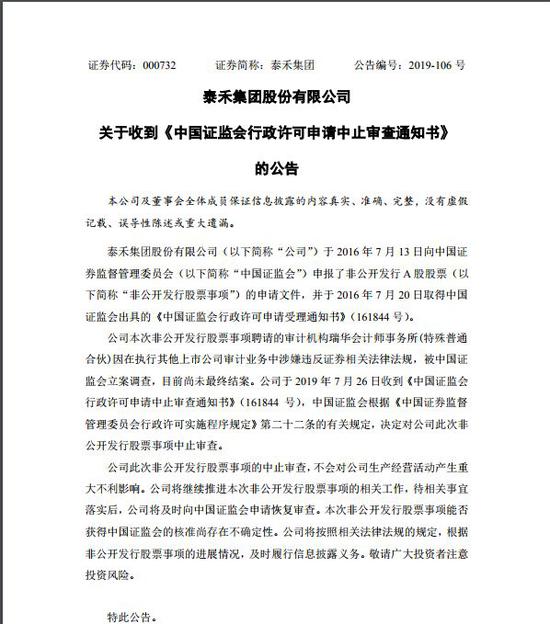

7月26日,泰禾集团发布公告称,因聘请的审计机构瑞华在执行其他上市公司审计业务中涉嫌违反证券相关法律法规,被证监会立案调查,且尚未最终结案,目前已收到证监会对其申报的非公开发行A股股票事项的中止审查通知。公告还称,公司此次非公开发行股票事项的中止审查,不会对公司生产经营活动产生重大不利影响。

实际上,公司的资金缺口已高达百亿元。据2019年一季报显示,泰禾流动负债总额共1254亿元,处于历史高位。短期借款145亿元,一年内到期的非流动负债315.5亿元,货币资金为206亿元。公司经营活动产生的现金流量净额139.31亿元,期末现金及现金等价物余额为115.58亿元;公司短期借款及一年内到期的非流动负债合计金额达574.28亿元,资金缺口达319.39亿元。此外,在泰禾集团的2431.36亿元总资产中,受限资产高达683.14亿元,占比近三成。值得注意的是,截至7月2日,泰禾投资累计质押的股份数量为6.048亿股,占公司总部股本的48.60%。总质押率为99.24%。

合同销售金额疑云

6月13日,评级机构东方金诚针对泰禾集团的一份跟踪评级报告显示,泰禾集团2018年合同销售额为929.36亿元,这与第三方排行机构克而瑞给出的1303亿元销售额相差374亿元。相较于企业房企主动披露销售金额,泰禾集团是唯一不主动披露销售金额的房企,不披露的原因是什么?为什么东方金诚针对泰禾集团的一份跟踪评级报告泰禾集团2018年合同销售额为929.36亿元与克尔瑞公布的存在差距?泰禾对此并没有回复记者的质疑。

业内人士认为,销售额的统计口径每个机构不同,有的机构以合约数进行统计,有的机构以回款数进行计算。有的拿到预售证之前的定金也统计,有的不进行不统计。还有一些就是在限价之外的一些以车位,装修捆绑销售的费用,有的统计有的不统计。

张波认为,合同销售金额本身就极易产生水分,由于涉及和共同开发等情况,合同销售金额在统计过程中往往容易“注水”,而权益金额相对来说更能体现企业规模化的真实水平。不同的第三方在统计过程中往往由于掌握的信息完整性不同,会造成统计结果出现差异,同时泰禾不披露销售金额本身或也存在一定的“掩饰”意味,至于其真实销售金额亦或的确和其对外正式公布的数据有一定差距。

泰禾集团未来资金、销售额将如何进展?对此,记者将持续关注。

文|胡嘉琦 朱耘