- 361度股价暴跌关门店 账上45亿存款却不断融资

- 2019年05月29日来源:中国厦门网

提要:当下的361度正陷入困境。自2017年9月底以来,公司股价已由高点的4.132港元/股,下跌到目前(2019年5月28日)的1.45港元/股,不到两年时间,跌幅高达64.91%。当下,公司市值约为30亿港元(约合25亿人民币),仅为其2018年底净资产的45%左右。股价暴跌的361度究竟发生了什么?

近日(2019年5月28日),在港上市的361度发布公告称,公司总裁、大股东丁伍号增持了公司42.8万股股份,总代价为60万港元。此前,丁武号也曾在5月23日和5月24日增持了公司269.2万股股份。361度董事会认为,丁伍号增持公司股权,反映了其对公司前景的信心。

事实上,当下的361度正陷入困境。自2017年9月底以来,公司股价已由高点的4.132港元/股,下跌到目前(2019年5月28日)的1.45港元/股,不到两年时间,跌幅高达64.91%。当下,公司市值约为30亿港元(约合25亿人民币),仅为其2018年底净资产的45%左右。

股价暴跌的361度究竟发生了什么?

361度遭遇滑铁卢:巨额广告费打水漂

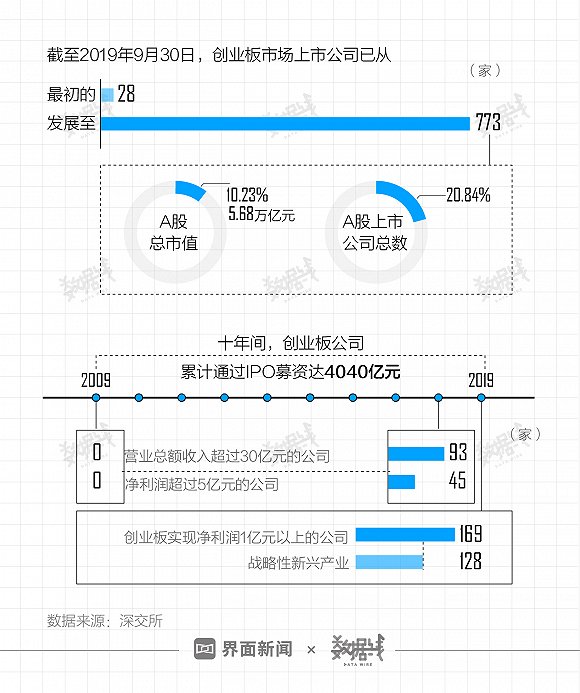

据财报,2018年,361度总营收为52.27亿,同比微增0.02%;净利润为3.04亿,同比跌33.48%。不只是2018年,近年来,361度的业绩一直处于低迷状态。以净利润为例,公司2018年度净利润仅为六年前(2011年)的26.83%。下图为记者根据财报绘制的361度历年总营收与净利润走势:

更值得关注的是,361度低迷的业绩,还是在公司巨额广告支出的背景下出现的。2018年,361度的广告及宣传开支为5.57亿,同比上涨10.02%。广告费支出占营收的比重超过10%。

361度称,业绩低迷的主要原因是,2018年国内外经济前景充满不确定性,打击企业及消费者的信心,导致消费意愿疲软所致。事实上,近年来,国内运动服装行业并不疲弱,其市场规模正不断扩大。

以同为运动服装企业的特步国际为例,该公司2018年总营收高达63.99亿,同比上涨24.83%;净利润为6.56亿,同比暴涨60.86%。特步国际称,公司2018年业绩上涨主要是因为,随着健身及健康生活方式日益流行,体育用品市场并无放缓迹象,零售预期同比增长赶超同期零售业,消费者对体育用品的需求正不断增加。

其实,不只是特步国际;安踏体育,李宁等运动服装企业2018年的业绩也极为亮眼。李宁2018年净利润为7.15亿,同比上涨38.84%;同期,安踏体育净利润高达41.02亿,涨幅为32.87%。

关闭超2500家门店,品牌重塑难言乐观

业绩的持续低迷,使得361度开始不断关店裁员。据财报,截止2018年底,361度核心品牌门店数量为5539家,与上年底的5808家相比,减少了269家。与六年前(2012年底)的8082家门店数量相比,门店数量减少超过了2543间。

与此同时,361度的员工数量也在不断减少。2018年,公司员工数量为7992人,与上年的8555人相比,降幅为6.59%;与2011年相比,降幅高达20.11%。

在业绩不断走低背景下,361度推出了品牌重塑计划。其在财报中称,公司将郑重发布品牌重塑计划,会用品牌驱动的方式,应对消费升级的大趋势。

国元国际研报称,361度的品牌重塑计划主要是,全面升级技术材料,供应链配合等,目标是中产阶级群体。

令人疑惑的是,在361度需要努力提升品牌形象的同时,公司在一二线的门店数量占比却在下降。361度称,2018年,公司约74%的门店位于中国三线或以下城市;26%的门店位于中国一线及二线城市。而在2017年时,公司在一线及二线的门店数量占比为26.5%。

账上银行存款超45亿,财务费用却高达2亿

事实上,不只是业绩低迷和关店裁员。从财报来看,361度还存在经营性现金流大跌,应收款持续高企的现象。

据财报,2018年,公司经营活动产生的现金流量净额为2.95亿,与上年的8.32亿相比,跌幅达64.55%。而在两年前(2016年),361度经营活动的现金流净额还高达11.32亿。

与此同时,公司的应收款却在持续增加。截止2018年底,公司应收款项合计为31.2亿(其中应收账款为23.99亿),应收款占公司净资产的比重高达54.09%。

值得关注的是,361度对公司应收款的计提却极低。公司称,2018年其基于应收账款及应收票据可收回性的评估确认呆账拨备,拨备数为120万,2017年无拨备。

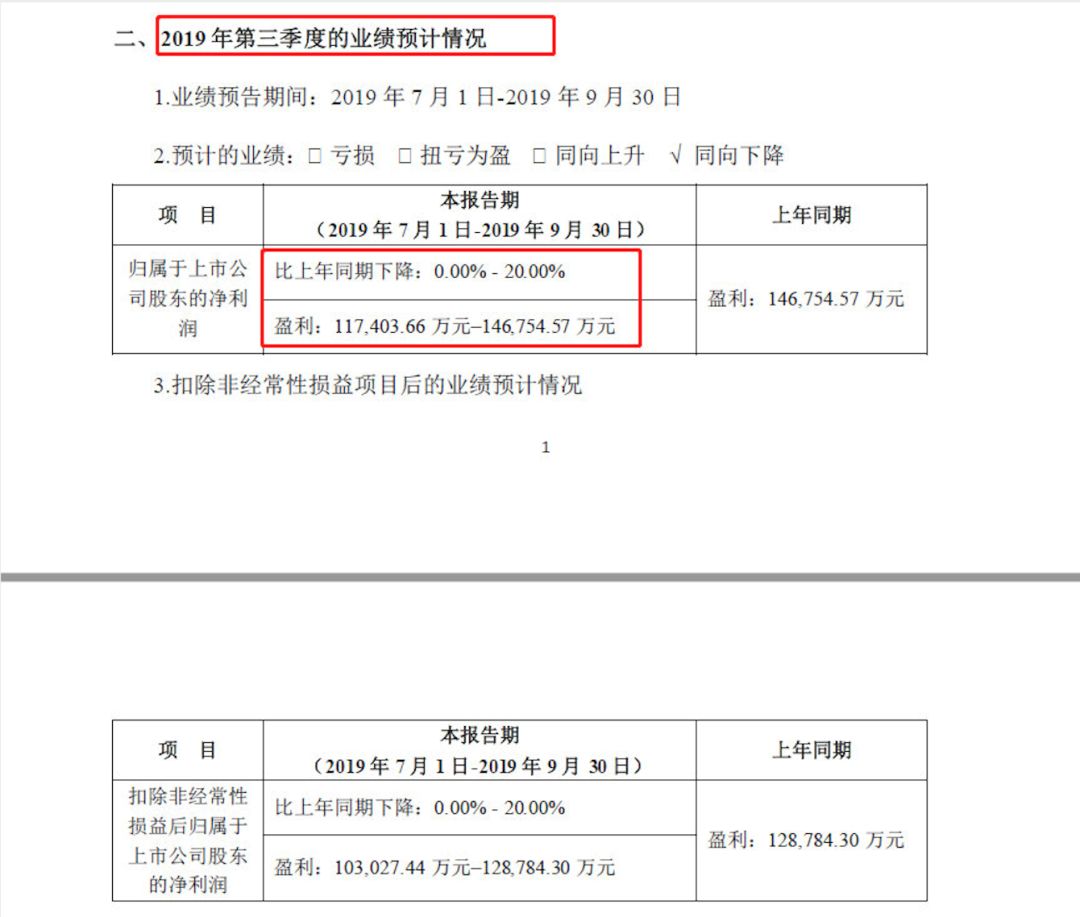

此外,361度还存在着账上有巨额银行存款,却不断融资的现象。据财报,2018年,公司银行存款为45亿,与上年相比,增加了8.95亿。该年,其现金及银行存款合计高达64.78亿。下图为记者对361度2018年年报的截图:

然而,在银行存款超过45亿的背景下,公司的财务费用却居高不下。2018年,公司财务费用为2.11亿,占当期净利润的比重高达69.4%。而在2011年时,公司财务费用甚至还不足100万,在整体营收规模萎缩的背景下,361度暴涨的财务费用正给公司带来沉重的压力。

事实上,账上巨额现金,财务费用却高企的现象,很可能不只是加重公司财务负担这么简单,在A股上市的康美药业、康得新等存在同样问题的公司,已因财务造假而受到了投资者的广泛关注。

文 | 财联社 薛彦文