- 金龙汽车营收逆势增长 毛利率仅宇通客车一半

- 2019年04月10日来源:中国厦门网

提要:高铁地铁民航的快速发展、私家车的普及、政策法规的调整等因素持续冲击客运市场的需求,旅游团体客车的增长不及客运车的下滑,校车仅靠刚需无法支持增长,客车市场的萎缩是必然的。在这样的市场环境下,客车行业上市公司中排名第二的金龙客车连续三年表现得与众不同。

高铁地铁民航的快速发展、私家车的普及、政策法规的调整等因素持续冲击客运市场的需求,旅游团体客车的增长不及客运车的下滑,校车仅靠刚需无法支持增长,客车市场的萎缩是必然的。

在这样的市场环境下,客车行业上市公司中排名第二的金龙客车连续三年表现得与众不同。

2016年,得益于新能源补贴,宇通、中通、安凯都进行着营收净利大幅增长的狂欢,它却因违规“骗补”被示众,营收净利大幅下降;

2017年宇通、中通、安凯都因政策收紧,净利大幅下滑,它的净利大幅上涨;

2018年政策进一步收紧,在中通、宇通、安凯的营收继续下滑的同时,它再次走出了与别人不同的步伐,营收逆势增长。

曲折的表象下,埋藏着一系列复杂的关系。

三年沉浮

金龙汽车于1993年上市,以大、中、轻型客车的制造与销售为主导产业,系目前全球领先的客车制造集团。

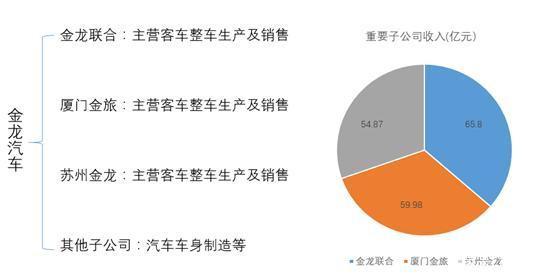

旗下有三个重要子公司,分别为厦门金龙联合汽车工业有限公司(简称“金龙联合”)、金龙联合汽车工业(苏州)有限公司(简称“苏州金龙”)、以及厦门金龙旅行车有限公司(简称“厦门金旅”)三家客车整车制造企业以及一系列汽车零部件生产企业。

2019年4月7日晚,金龙汽车公布了2018年年度报告。

全年销量61,927辆,同比上升6.04%,占客车制造行业销量总数的13.34%,市占率同比上涨1.8%。

各类车型中,新能源汽车销量为14,013辆,占总销量的22.63%,包括纯电动汽车12,306辆和插电式汽车1,797辆,分别同比增加63.8%、减少39.2%。

如此销量带来了全年182.91亿元的营收,同比小幅上涨3.13%。

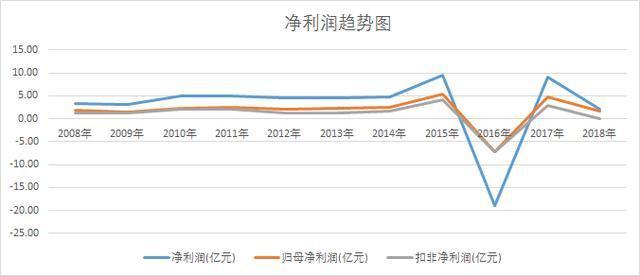

然而营收增长的同时,扣非净利润却只有0.12亿元,同比大幅下降95.93%。

年报披露,销量增长带动销售收入的增长,净利润下滑主要是由于2018年新能源相关的政府补助进一步收紧,加之2016年的政府补贴在2017年体现,拉高了2017年净利润,造成2018年净利润更大幅度的下滑。

同样受到“补贴退坡”影响的还有行业内一众涉及新能源汽车的企业。

2017年补贴标准趋严后,客车龙头宇通客车出现了上市以来首次业绩下滑,2018年营收进一步下降4.44%。

政策造成的大环境负面影响从2017年开始,但从营收和净利润趋势图可以看出,金龙汽车比别人早一步开始体验“下滑的感觉”。

2016年金龙汽车旗下重要子公司苏州金龙“骗补”被查,以5.19亿元骗补金额,被财政部作为最大反面教材向社会公示。

补贴款被追回,补贴资格被取消,并交纳罚款2.60亿元,问题车型还被工信部从《节能与新能源汽车示范推广应用工程推荐车型目录》中剔除。

一失足成千古恨。

在新能源领域各家享受补贴福利、迎来营收净利双增长的同时,金龙汽车2016年营收218.28亿元,同比下滑18.66%,净利润-18.94亿元,同比下滑300.24%。

而在其他新能源汽车企业开始由于国家补贴减少而导致净利下滑的2017年,苏州金龙又恢复了补贴资质。

其于2016年1月1日至9月13日之间完成销售并上牌的合规新能源车辆可以申请中央财政补助收入,据此确认了7.99亿元政府补贴收入,影响2017年度归母净利润3.6亿元。

由于能够重新申请的只有上年1月至9月13日的合规新能源车辆,从整体数据上看,金龙汽车的补贴占收入比重还是在逐步降低。

在补贴进一步减少的2018年,客车行业销量同比下降8.3%,宇通客车、北汽福田等一系列客车企业销量几乎都有不同程度减少,而金龙汽车销量却在“逆势生长”。

数据显示,金龙汽车2018年销量增长主要归功于纯电动式新能源客车。在燃油客车销量减少166辆的基础上,新能源客车销量增加3,691辆。

其中插电式客车减少1101辆,纯电动式客车增加4792辆,而增加的纯电动客车中,又以境外轻型客车为主(物流车)。

这得益于金龙汽车与顺丰等优质快递企业合作,促进新能源物流车销量恢复性增长,以及加速海外市场的拓展两个战略方向。

2018年,单一市场出口总量超过500辆的有玻利维亚、智利、埃及、沙特阿拉伯、以色列、阿尔及利亚、菲律宾和俄罗斯等国家和地区。

金龙汽车境外销量合计19,102辆,与国内龙头企业宇通客车7,215辆的境外销量相比,已经抢先一步走向海外。

在国内新能源汽车补贴减少、销量已透支的情况下,“走出去”确实是一个明智的选择。

毛利率堪忧

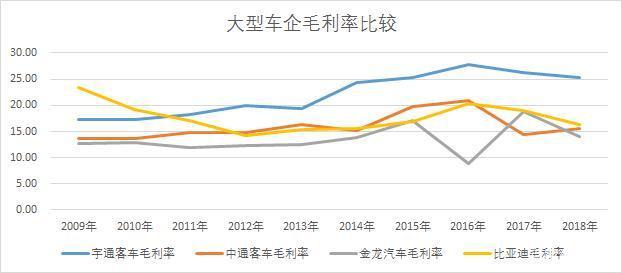

金龙汽车虽然在销量上实现逆势生长,毛利率依然低迷。

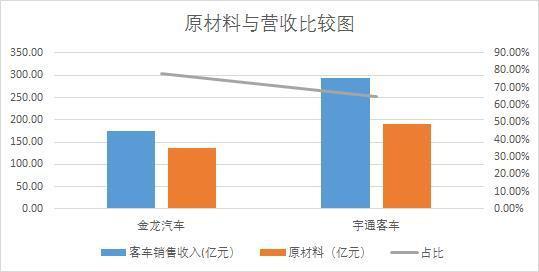

2018年,公司毛利率为14.02%,与行业龙头企业宇通客车25.33%的毛利率相比,差了近一半。

和另外三家已披露2018年年报的大型客车生产企业相比,除了2017年由于补贴的跨年份确认导致其毛利率高于中通客车外,金龙汽车毛利率都是最低的。

是什么导致同为客车制造业的两家企业,毛利率差距如此之大?

这和金龙汽车的组成结构不无关系。

上图可以看出,2018年以前,金龙汽车的归母净利润与少数股东权益的比例基本保持保持在1:1左右,这也体现出金龙汽车对于旗下最赚钱子公司所持有的控股比例不高。

2018年7月以前,金龙汽车拥有的旗下三家重要子公司金龙联合、厦门金旅、苏州金龙(合称“三龙”)股权比例分别为75%(直接51%、间接24%)、60%和60%(间接)。

金龙汽车对于重要子公司没有达到绝对控制势必会对公司的整体决策产生影响。

对于制造企业而言,最直接的影响可能是采购无法集中进行,尤其对于大规模的上市公司而言,失去了“量”的优势,就等同于削弱自身的议价能力。

议价能力弱,原材料成本自然不好控制。这一层面上,影响的是毛利率。

从年报中披露的主要供应商情况来看,金龙汽车前五名供应商采购额为309,063.68万元,占年度采购总额的20.21%,而宇通客车和中通客车的这一比例分别为29.68%和27.26%。相比于宇通客车,金龙汽车原材料占销售收入的比重高达78.39%,而宇通客车的同一数值为64.81%。

金龙汽车也意识到这个问题。

2018年5月13日公司董事会会议通过了《关于公司受让厦门金龙联合汽车工业有限公司25%股权并签署附条件生效的股权转让协议暨关联交易的议案》。

7月份完成工商登记,金龙汽车以77,000万元的价格受让创兴国际有限公司所持有的金龙联合25%股权。

至此,金龙汽车通过直接和间接方式,共持有金龙联合100%的股权,对厦门金旅和苏州金龙的持股比例分别为60%和63.076%。

年报显示,2018年,“三龙”整合完成后,公司将集中采购动力电池、新能源电机系统、发动机、变速箱等关键零部件,公司的成本将相对下降。

预计“三龙”整合将因规模效应优势,对金龙汽车整体产生更多影响,至于消极影响还是积极影响,要看整合过程中是否顺利磨合,是否充分利用规模优势等一系列问题。

短期来看,整合带来的优势还是无法抵御行业整体的下行情绪。

金龙客车2019年一季度最新的产销数据显示,客车累计销售量10,807辆,较去年同期累计数减少了12.02%。大、中轻三种车型销量均有所下降,大型客车销量降幅最大,达到26.09%。

一边是客车行业整体对未来几年的消极预判,一边是内部结构的重新整合,以及海外市场的探索。

2019年的金龙汽车存在着更多未知。

文|林夏浙